2019年に出産してそれにかかったお金と産後にかかったお金を医療費控除を確定申告して税金が少額ですが返ってきたので、医療費に1年間で10万円以上かかった場合は医療費控除をすることをおすすめします。

私は以前に出産費用のほか、歯列矯正にかかった歯科治療費も医療費控除を行なってお金が戻ってきたので、年間で医療費が結構かかったという場合はきちんと計算して医療費控除をしてみるといいかもしれません。

医療費控除のやり方や対象となるもの、妊娠出産ではこんなものが対象になるということをまとめてみたので参考にしてもらえればと思います。

医療費控除とは?

1年間(1月1日〜12月31日)で一般的には10万円以上の医療費を払った場合に所得税が安くなる所得控除の一つです。

医療費控除は納税者の本人または生計を共にする配偶者やその親族が医療費を払った場合も対象になります。つまり、家族全員の医療費を合算することができるということです。

| 医療費がかかった人 | 内容 | 金額 |

| 本人 | 酔っ払ってコケた怪我治療費 | 16,000円 |

| 妻 | 出産産後費用 | 650,000円 |

| 子 | 風邪薬(市販)の購入費 | 1,000円 |

出産産後費用のうち出産一時金から42万円を支払いました。

つまり16,000円+(650,000円ー420,000円)+1,000円=247,000円が医療費控除額です。

これが所得控除として所得から引かれ税金が計算されるのですが、医療費控除は確定申告(2月16日〜3月15日)にて申請するので、払いすぎた税金が還付される形で戻ってきます。

247,000円が全額戻ってくるわけではありません!そして、その人の所得によってかかってくる税金が異なるので還付される金額はそれぞれですが、控除額が多いと数万円は返ってくると思うので、医療費控除はした方がいいです。

医療費に含まれるものは意外と多岐に渡りますので、きちんと把握すると医療費として認められるものがあるので確認しておきましょう。

医療費控除対象となるもの

- 医師、歯科医師の治療費や診察費

- 先進医療の技術料(かなり高額で全額自己負担)

- 入院費

- 治療や療養に必要な薬代

- 診療や療養を受けるための医療用具の購入費(松葉杖やコルセットなど)

- 通院や入院のための交通費(公共交通機関を使用の場合)

- 治療のためのマッサージ代、鍼灸師による施術代(整骨院や接骨院)

歯科治療は歯列矯正でも対象になります。歯科治療は実費になることが多いので医療費控除対象になるとありがたいですね。

しかし、明らかな審美目的の治療は対象外になる場合があります。(ホワイトニングなど)

セラミックは噛み合わせを整える治療目的のものは対象になるものもあるそうです。

産後の骨盤矯正で治療目的として接骨院で施術を受けたものは医療控除の対象として申請することができました。ここで注意することは、整体院での施術は対象外になるので気をつけてください。(骨とつくところを選びましょう。)

薬代は市販薬でも対象となりますし、病院で治療を受けて受けた処方薬も対象となります。この時サプリメントや健康補助食品は対象外となります。

医療控除の対象となるものの共通点は治療なのか、予防医療なのか、で変わってきます。

予防医療は対象外になるので、インフルエンザの予防接種や人間ドックなどの健診費用は対象外となります。この際にもしも治療すべき疾患が見つかった場合、その治療費は対象となります。

医療控除するほど医療費がかかっていない場合はセルフメディケーション税制というものがあるのでこちらを利用することができます。

セルフメディケーション税制の詳しくはこちら

妊娠出産で使える医療控除

- 妊婦検診の実費支払い額

- 分娩費、入院費

- 通院時の交通費(公共交通機関)

- 出産時などの緊急のタクシー代

- 入院中に病院から提供された食事代

- 治療の一環の鍼灸やマッサージ代(骨盤矯正などもOK)

- 不妊治療費

- 赤ちゃんの定期検診や入院費

- 赤ちゃんの電動鼻吸い器

赤ちゃんの電動鼻吸い器は手動に比べて金額がお高めなので、医療費控除の取りこぼしがないように出産した年に購入すると医療費が10万円以上になる場合が多く医療控除として申請できるので1歳2歳に購入するより、0歳の時に購入するといいかもしれないですね。

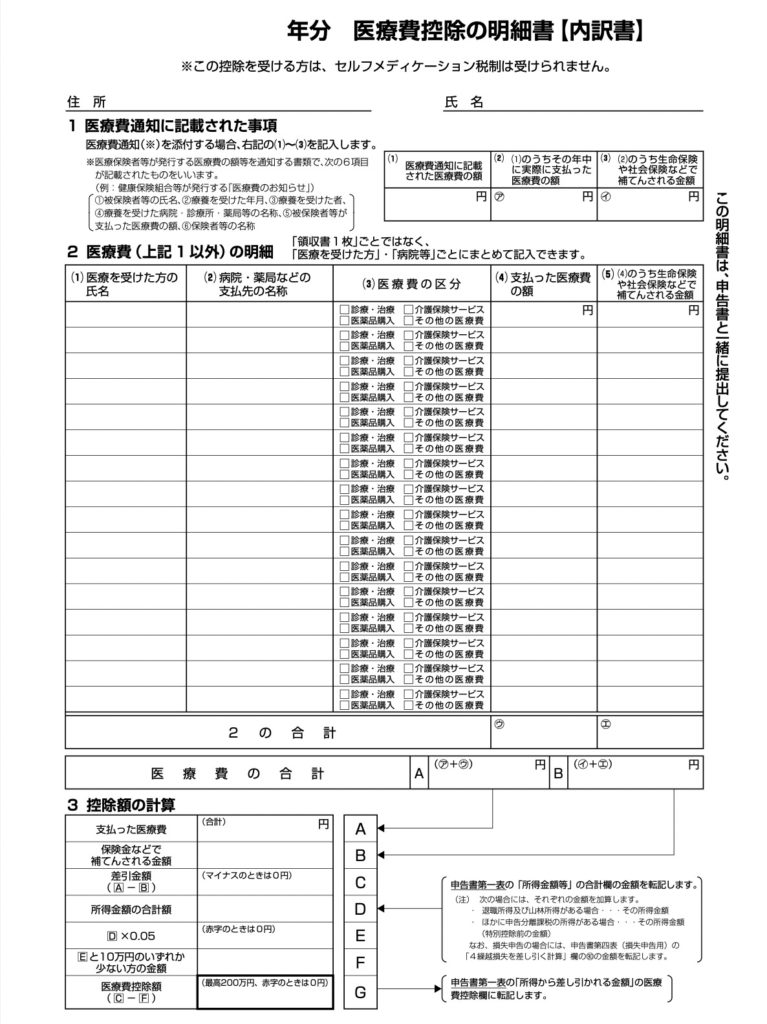

医療費控除の必要書類

確定申告(2月16日〜3月15日)にいざ医療費控除をしよう!と思った時に必要な書類があります。こちらをきちんと準備して医療控除を受けましょう。

- 源泉徴収票

- 確定申告書AもしくはB(会社員はA、個人事業主はB)

- 医療費控除の明細書(医療費を細かく書き写す用紙)

- 医療費がわかる明細書や領収書(提出義務はなく5年の保管が必要)

- マイナンバー

確定申告書の記入が少し難しいかもしれませんが、会社員の方で年末調整を受けた人はお住まいの市区町村の役所で医療控除の手続きが可能です。私は区役所で特設の医療控除ブースで税理士さんの方がかなり手伝ってくれて無事提出できました。

医療控除の明細書は医療を受けた人と項目ごとに金額を合算して記入するだけなのでとても簡単でした。これをきちんと記入するために医療費の領収書があると記入しやすいです。枠が足りない場合は何枚かに渡って記入しますが項目ごとに金額合算なのでそんなに枚数はいかにと思います。

来年の確定申告はコロナの影響も気になるので、頑張って電子申告ができるように備えましょう。

e-Taxで電子申告する際はIDが必要になるので、マイナンバーカードを作っておきましょう。

青色確定申告する方は電子申告で65万円の控除になるので、医療控除も電子申告する必要があるということですよね。やっぱり税金に対する知識が少ないと損することが多いので慣れないことでもチャレンジして控除をしっかり受けようと思います。

まとめ

今回医療費控除についてまとめましたが年間で10万円以上の医療費はかからないという方もいると思うので、それよりも手軽にできるセルフメディケーション税制もまたまとめようと思います。

医療控除とセルフメディケーション税制は併用できないので、NISAと積み立てNISAみたいなものだと思ってもらえたらいいと思います。(余計にわからない・・・)

次回の確定申告は電子申告に挑戦しようと思うのでそれも別でまとめれたら追記したいと思います。